Какое будущее ждет ПриватБанк

ПриватБанк строит в Украине один из немногих бизнесов, приближающихся по масштабам к наднациональным. Уже сейчас по некоторым областям доля на рынке депозитов населения этого учреждения превышает 40%.

Банк является держателем около половины рынка платежей в стране.

В мировой практике такие гиганты рано или поздно сталкиваются с жестким госрегулированием и претензиями со стороны, в том числе, антимонопольного надзора. Примеры – иски и штрафы против Google, Visa, MasterCard, других корпораций в ЕС и США, связанные с доминирующим положением этих структур на определенных рынках.

Идя по пути развития цивилизованного бизнеса, Украина рано или поздно окажется перед вопросом: «Что делать с высоким уровнем влияния ПриватБанка?» Потому что нынешнее отсутствие каких-либо действий со стороны антимонопольных органов и банковского надзора показывает их институциональную слабость. Однако вопрос назревает – как в связи с укрупнением банковской системы, так и по причине общей неустойчивости экономической системы. Forbes решил задать этот вопрос сейчас.

«Приват» находится под пристальным вниманием публики не только как крупнейший игрок финансового сектора, но и как один из получателей стабилизационных кредитов от Национального банка. Выделение таких стабкредитов сопровождается введением в банк куратора и, согласно формулировкам самого НБУ, предоставляется для «своевременного обеспечения обязательств перед вкладчиками».

Учитывая эту формулировку, Forbes решил обратить внимание на один важный аспект работы ПриватБанка в регионах Украины. Его доля участия в некоторых рынках и услугах является доминирующей, что позволяет, при соответствующей воле, влиять на процессы в обществе. Например, посмотрим на уровень вкладов населения в банк по областям. На 1 марта 2015 года ПриватБанку доверили 37,7% всех срочных вкладов жители.

Черниговской области, 43,4% депозитов Черновицкой области, 49,4% – Черкасской, 45,4% – Хмельницкой, 37,4% – Сумской, 37,6% – Полтавской области, 38,4% – Кировоградской, на Волыни – 55,5%. В родной Днепропетровской области ПриватБанк сконцентрировал 48,9% всех депозитов населения, 65,4% всех банковских обязательств по региону, 81,9% активов. По этим и ряду других показателей учреждение является доминирующим – достигнуть подобных успехов могут только единицы банков, к примеру, лидирующий по Одесской области банк «Пивденный».

Риски от любых негативных событий вокруг ПриватБанка для этих регионов очевидны – при нынешней картине около половины трудоспособного населения при негативном сценарии вокруг банка могут оказаться отрезанными от своих сбережений. В формировании этого риска участие принимал, прежде всего, госаппарат, который закрывал глаза на становление наднациональной корпорации при многочисленных переговорах с Всемирным банком и МВФ, настаивающих на демонополизации и разделении монополистов в ряде отраслей.

Собственно говоря, при умеренном регулировании тарифов и сильных антимонопольных органах ничего плохого в работе такой корпорации нет – главное, чтобы власти и акционеры были способны удержать ситуацию под контролем. При цивилизованном развитии украинской экономики, включающей формирование гражданского общества и местного самоуправления, рано или поздно на уровне структурных реформ может возникнуть предложение, например, разделить крупного игрока на несколько банков.

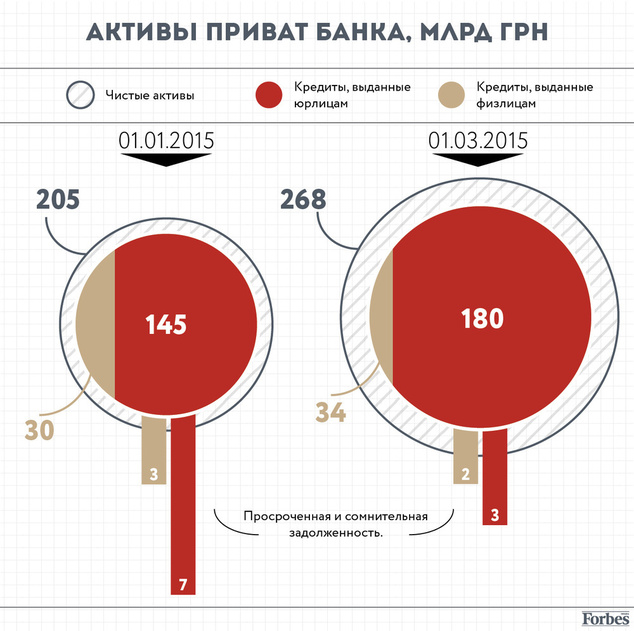

Между тем сам «Приват» продолжает естественный для корпораций рост. «Направление нашей стратегии не меняется с 2001 года – это технологичность и качество обслуживания. Чем больше банк использует цифровых технологий, чем быстрее сможет перенастраивать свои технологии под изменения рынка, тем меньше он тратит на поддержание своей жизнедеятельности, – поясняет пресс-секретарь банка Олег Серга. – В планах банка на 2015 год – снижение объемов кредитования юридических лиц, увеличение количества клиентов физических лиц за счет эмиссии карт».

Опрошенные Forbes банкиры верят, что «Приват» способен с достоинством выйти из самой непростой ситуации. Экс-член совета НБУ Василий Горбаль отмечает: «ПриватБанк – это системообразующий банк, и ни у кого не возникает вопросов, почему «Приват» или Райффайзен Банк Аваль – такой банк. На этом фоне импонирует их идея безресурсного финансирования бизнеса – когда бизнесу выдается вексель или гарантия. Это может расшевелить бизнес, чем в общем-то и отличается «Приват», который всегда шел на инновации».

В том числе выходить с достоинством получается из-за огромных размеров, реальную компоненту которых пока что подтверждают документы аудиторских отчетов одной из компаний «большой четверки». «Что такое «Приват»? 19,5 млн вкладчиков-физлиц банка – это более половины сознательного населения страны, имеющего право открывать банковские счета. Не менее 40-45%, по нашим оценкам – рыночная доля в транзакционных расчетах экономики, 40-45%! Можно задаваться вопросом: почему так случилось? Почему 10-12 лет назад регулятор и Антимонопольный комитет не поставили на тормоз процесс роста банка?» – указал в конце марта первый заместитель председателя НБУ Александр Писарук.

Феодальные войны

Сегодня банк находится под прицелом информационной кампании, корни которой уходят в 2009-2010 годы. По данным Forbes, тогда в Украину приехала группа экспертов по коммуникациям из Санкт-Петербурга, с формулировками «у вас есть один банк, который мы сейчас будем банкротить». «Негатив против банка проплачен пророссийскими силами из-за принципиальной патриотической позиции нашего основного акционера», – заявляет пресс-служба «Привата».

Пока что у банка достаточно сопротивления для того, чтобы демонстрировать свой уровень. Он является безусловно наиболее развитым инновационным банком, лидирует на рынке платежных карт и платежных сервисов вообще.

Одно из отделений «Привата» располагается на улице Институтской, напротив Национального банка Украины, что в среде банкиров и финансистов почему-то считается показателем высокого уровня заведения.

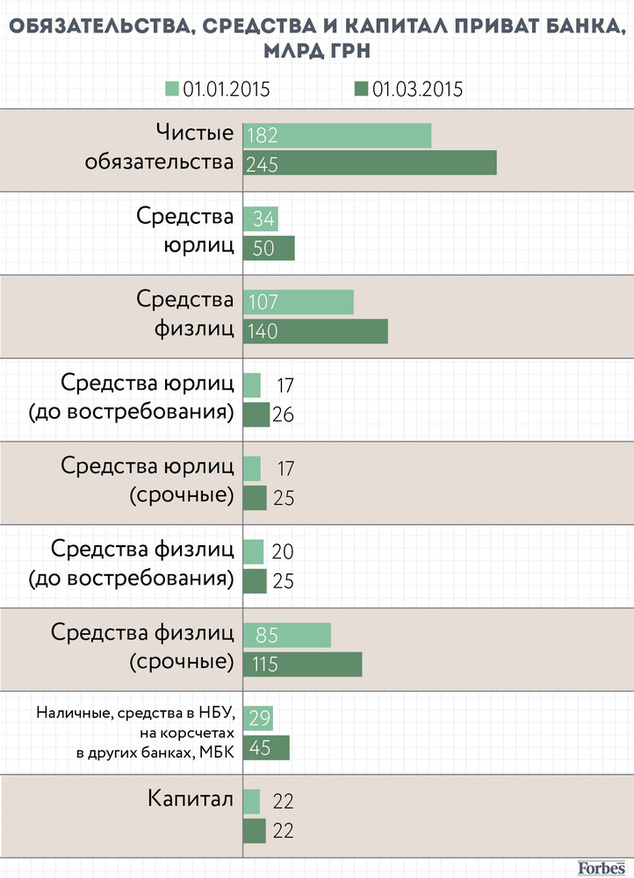

Аналитик Международного центра перспективных исследований Александр Жолудь считает, что сам ПриватБанк может влиять на существующую систему: «Если по системе идет отток депозитов, то в абсолютных величинах у ПриватБанка он будет больше, чем у других банков. Этим объясняется уровень рефинансирования, который НБУ выделяет ПриватБанку».

По мнению эксперта, даже с учетом обслуживания в «Привате» достаточно крупных компаний, в том числе государственных, какого-либо существенного влияния на экономику страны в целом банк не оказывает. «Включать «Приват» в какую-либо модель экономики Украины, наравне с реальным сектором, пока что смысла нет. Потому что сказать, что ПриватБанк выделяется и ведет себя не так, как любой другой финансовый посредник из банковской системы, нельзя», – подчеркивает Жолудь.

Вместе с тем ПриватБанк подвержен тем же рискам, что и остальные банки. Для минимизации влияния этих рисков сейчас учреждение привлекает рефинансирование и стабилизационные кредиты. «Основные факторы, которые повлияли на работу нашего банка, всего банковского сектора и всей экономики Украины – аннексия Крыма и военные действия на востоке страны. Рост цен на ресурсы, особенно по депозитам физических лиц, девальвация национальной валюты, снижение платежеспособности населения в зоне военных конфликтов, что понижает кредитоспособность клиентов и требует переоценки кредитного портфеля – это уже следствие основных факторов, – констатирует Олег Серга. – Тем не менее, в 2014 году ПриватБанк стал одним из немногих банков в Украине, который продолжил работать с прибылью, не остановил кредитование предприятий и населения». Также ПриватБанк принял решение увеличить уставный капитал на 5 млрд гривен, или на 26,2% – до 24,1 млрд гривен. Это решение акционеры банка приняли на общем собрании 6 апреля.

«Мы – один из ключевых институтов, который отвечает за финансовую стабильность в стране, это непросто, но мы за нее отвечаем, поэтому поддержка ПриватБанка, который по факту является сберегательным банком всей страны, это важный вопрос финансовой стабильности государства», – считает Александр Писарук.

Приват 2020

Еще один спорный момент связан с уровнем инсайдерского кредитования в банке. Пресс-служба «Привата» уже выступила с резкой критикой всех заявлений о негативном влиянии инсайдерских кредитов на финучреждение. Однако напомним, что слияние банковского и промышленного капитала является признаком, характерным для конца XIX – начала XX века. Известно, чем закончилось подобное слияние: кризисом под названием великая депрессия. Одна из составляющих великой депрессии заключалась в том, что банковский сектор кредитовал теряющую конкурентоспособность промышленность. После промышленной революции начала XX века, в том числе – появления развитой химической промышленности и переворота в текстиле, оказалось, что банки погрязли в кредитах с устаревшей технологией, из-за чего перестали обслуживать депозиты.

Аналогичная картина сегодня происходит и в Украине. Неконкурентоспособные предприятия из ФПГ накрепко объединились с банками, которые из-за невозможности вернуть кредиты инсайдеров перестали возвращать вклады гражданам. В США эту проблему решил президент Франклин Рузвельт – разделив инвестиционный банкинг и банкинг традиционный.

Так, перед Украиной одновременно стоит ряд задач со стороны международных кредиторов. В том числе среди озвученных – разделение монополистов. Из пока что не озвученных – разделение обычного банкинга и инвестиционного, во избежание кредитования инсайдеров как явления. Рано или поздно все украинские бизнесмены-банкиры, в первых рядах которых – акционеры «Привата», окажутся перед выбором: или оставаться в инвестиционном банкинге, покидая ритейл, или распорошить свою долю в ритейловом банке через проведение IPO и создание открытых акционерных обществ с правом влияния на них всех акционеров.

Джерело: http://www.coruption.net/statti/item/27857-kakoe-budushchee-zhdet-privatbank